Bonos verdes

¿Qué son los bonos verdes y para qué se utilizan?

Los bonos verdes se destinan a la financiación o refinanciación de proyectos verdes, es decir, a la inversión en activos sostenibles y socialmente responsables en áreas tan diversas como las energías renovables, la eficiencia energética, el transporte limpio o la gestión responsable de los residuos. Iberdrola se ha consolidado como el mayor grupo emisor de bonos verdes del mundo; y a principios de 2021 realizó la emisión del mayor bono verde híbrido de la historia, por valor de 2.000 millones de euros.

¿Qué son los bonos verdes?

Los bonos verdes son un tipo de deuda emitida por instituciones públicas o privadas para financiarse y, a diferencia de otros instrumentos de crédito, comprometen el uso de los fondos obtenidos con un proyecto medioambiental o relacionado con el cambio climático.

El 5 de julio de 2007, el Banco Europeo de Inversiones (BEI) lanzó por primera vez una emisión muy especial: los bonos verdes. ¿Pero qué son esos bonos verdes y por qué resultan tan relevantes? Su principal peculiaridad reside en su objetivo: deben destinarse a la financiación de proyectos que contribuyan a la consecución de los Objetivos de Desarrollo Sostenible —el número 7 (energía asequible y no contaminante) y el número 13 (acción por el clima)—.

Principales usos de los bonos verdes

Los bonos verdes se usan íntegramente en proyectos verdes que impactan de manera positiva en el medio ambiente. Entre ellos:

Principios de los bonos verdes

Iberdrola tiene un marco propio para la emisión de bonos verdes inspirado en los criterios establecidos por la Asociación Internacional de Mercados de Capitales (ICMA): los Principios de los Bonos Verdes [PDF] Enlace externo, se abre en ventana nueva.. Sus máximas son:

-

El uso de los fondos será para proyectos verdes con un impacto beneficioso para el medio ambiente.

-

El emisor de un bono verde debe comunicar a los inversores los objetivos de sostenibilidad ambiental de forma transparente y permitir la evaluación y revisión externa.

-

La gestión de los fondos estará controlada por el emisor de manera apropiada y transparente, y este permitirá la revisión complementaria por parte de un auditor.

-

El emisor de ese tipo de bono actualizará periódicamente la información sobre el uso de los fondos y los beneficios medioambientales obtenidos.

-

En la última actualización del marco para financiación verde, Iberdrola ha incorporado también su alineamiento con los principios sobre la taxonomía de la Unión Europea para fomentar la inversión privada en crecimiento sostenible y contribuir a una economía climáticamente neutra, así como los estándares para la emisión de green bonds de la UE.

Iberdrola, el mayor grupo emisor de bonos verdes del mundo

En 2014, Iberdrola se convirtió en la primera empresa española en emitir un bono verde. El grupo es un modelo de referencia internacional en este tipo de financiación, hecho que ha sido reconocido durante varios años consecutivos en los Sustainable and Responsible Capital markets Awards Enlace externo, se abre en ventana nueva., otorgados por la revista GobalCapital, en cuya edición de 2021 Iberdrola se llevó el primer premio en dos categorías: Most Impressive Corporate Green/SRI Bond Issuer y Most Impressive Corporate Hybrid Capital Issuer, quedando en segunda posición en la categoría Most Impressive Corporate Borrower.

Enlace externo, se abre en ventana nueva., otorgados por la revista GobalCapital, en cuya edición de 2021 Iberdrola se llevó el primer premio en dos categorías: Most Impressive Corporate Green/SRI Bond Issuer y Most Impressive Corporate Hybrid Capital Issuer, quedando en segunda posición en la categoría Most Impressive Corporate Borrower.

Iberdrola continúa siendo el grupo empresarial líder mundial en emisión de bonos verdes en el mundo, con más de 13.800 millones de euros vía mercados de capitales, emitidos en un total de 23 operaciones desde abril de 2014.

Nuevas operaciones para una financiación sostenible

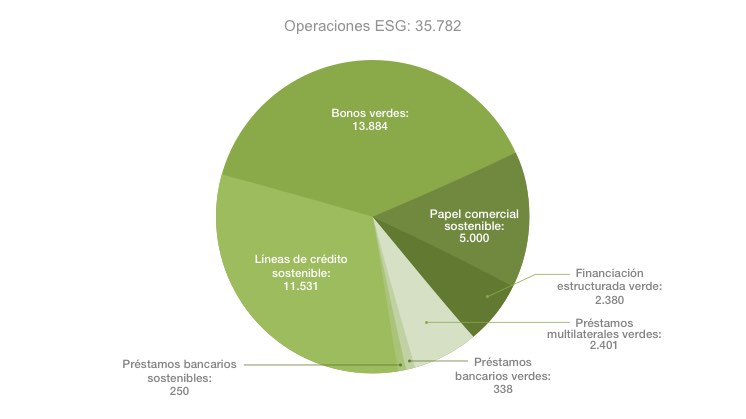

En 2021 Iberdrola ha firmado nuevas operaciones verdes o sostenibles por un total de 13.100 millones de euros, para un total de 35.800 millones de euros entre financiación verde y sostenible.

En febrero de 2021, la compañía emitió el mayor bono híbrido verde de la historia, por valor de 2.000 millones de euros. Con él cumplió en tan solo un mes el objetivo de híbridos fijado para dicho ejercicio de emitir operaciones híbridas por importe de 2.000 millones de euros. El bono registró una demanda en el mercado de 9.000 millones de euros, lo que supuso una sobresuscripción de más de 4 veces la oferta. Los fondos obtenidos se destinarán a financiar los parques eólicos marinos Saint-Brieuc, en Francia, y Baltic Eagle, en Alemania.

Con esta operación Iberdrola se consolida como el mayor grupo emisor de bonos verdes del mundo.

Asimismo, Iberdrola ha procedido en abril a la actualización de su programa de papel comercial Euro Commercial Paper Programme (ECP), incluyendo como novedades el incremento del límite de saldo vivo máximo hasta 5.000 millones de euros —desde el límite anterior de 3.000 millones de euros— y la incorporación del carácter sostenible al Programa, que asume una serie de compromisos en materia medioambiental, social y de gobernanza.

En 2020, Iberdrola fue la primera compañía española en reabrir el mercado de bonos durante la pandemia del coronavirus, y lo hizo con una operación verde por importe de 750 millones de euros y con vencimiento a más de cinco años (junio de 2025). Los fondos obtenidos se destinarán, en línea con la estrategia del grupo, a financiar y refinanciar total o parcialmente inversiones renovables de México y Reino Unido, en su mayoría, parques eólicos terrestres. Con el desarrollo y puesta en marcha de estas instalaciones, la compañía quiere contribuir a la recuperación de la actividad económica y al mantenimiento del empleo en la difícil coyuntura actual.

Bonos verdes emitidos desde subsidiarias

Desde su primera operación verde, Iberdrola ha completado con éxito un total de doce emisiones públicas de bonos verdes, a las que cabría añadir otros bonos verdes emitidos desde subsidiarias. Así, en noviembre de 2017 AVANGRID (filial de Iberdrola en Estados Unidos) emitió su primer bono verde, por importe de 600 millones de dólares estadounidenses, y en mayo de 2019 volvió a hacer lo propio, esta vez por un importe de 750 millones de dólares estadounidenses, a los que se suman otros 750 millones en abril de 2020.

La filial brasileña Neoenergia*, por su parte, emitió en junio de 2019 sus primeras debentures de infraestructura verdes, por más de 1.200 millones de reales brasileños de nominal, y en 2020 hizo también otra operación verde —a través de su filial Itapabapoana— por importe de 300 millones de reales brasileños para financiar inversión en líneas de transmisión.

Los fondos obtenidos a través de todas estas operaciones han sido destinados a la financiación o refinanciación de inversiones en proyectos que cumplían con unos criterios en materia medioambiental y de desarrollo sostenible, validados tanto por Iberdrola como posteriormente por Vigeo Eiris (entidad independiente). Dichos proyectos se enmarcan fundamentalmente en el ámbito de las energías renovables.

"Como principal emisor de bonos verdes y promotor renovable, Iberdrola apoya las finanzas sostenibles para acelerar la transición energética, así como cualquier iniciativa para afrontar el cambio climático"

Ignacio Galán, presidente del Grupo Iberdrola

Iberdrola también se convirtió en el primer emisor español en unirse a la red de bonos sostenibles del índice Nasdaq: el Nasdaq Sustainable Bond Network (NSBN). Este índice que reúne a distintos emisores detalla de forma homogénea información sobre sus marcos de financiación y los principios que se siguen (GBP del ICMA, por ejemplo), así como datos de los impactos en los Objetivos de Desarrollo Sostenible de cada una de las emisiones.

Financiación bancaria sostenible

En abril de 2021 suscribió con 21 bancos una nueva línea de crédito multidivisa por valor de 2.500 millones de euros ligada a dos indicadores de sostenibilidad: la reducción de intensidad de emisiones por la compañía (ODS 7 y 13) y una mayor presencia de mujeres en posiciones de liderazgo (ODS 5).

Esta suscripción, con una duración de cinco años ampliables a otros dos, se ha rubricado con condiciones a niveles anteriores a la COVID-19. Se trata, además, de la primera operación de una compañía española referenciada a Risk Free Rates (RFR), los índices que servirán de modelo para futuras financiaciones en sustitución de LIBOR.

Además, la financiación introduce, por primera vez, una aportación económica a un proyecto sostenible, cuya cuantía anual variará también según el grado de cumplimiento de los indicadores.

En 2016 Iberdrola suscribió con BBVA el primer préstamo verde realizado en el mundo para una utility. Y en abril de 2018 se firmó el primer préstamo verde en Latinoamérica cuando Iberdrola México, filial 100 % de Iberdrola, suscribió un préstamo bancario verde con una serie de entidades financieras internacionales, por importe de 400 millones de dólares estadounidenses, los cuales sirvieron para refinanciar activos renovables de la compañía en este país.

Asimismo, en 2021 la compañía ha firmado el primer préstamo energético en Europa vinculado a la reducción del consumo de agua, por un importe de 250 millones de euros a cinco años, siendo la mayor operación realizada en España del programa de Economía Circular de 6.000 millones de euros lanzado por la entidad Intesa Sanpaolo en su Plan de Negocio 2018-2021.

Contratos supranacionales

Iberdrola también ha realizado operaciones de financiación verdes con organismos supranacionales. En 2019 suscribió con el Instituto de Crédito Oficial (ICO) el mayor préstamo verde concedido por esta institución, por importe de 400 millones de euros. En 2020 se suscribió un acuerdo de financiación verde con el Banco Europeo de Inversiones (BEI) y el ICO por el que el primero aportará 600 millones € y el segundo, 200, a través de préstamos verdes, para financiar la construcción de más de 20 proyectos con una potencia total superior a los 2.000 MW. Y en 2021 la compañía ha firmado el primer préstamo concedido por el ICO para impulsar el hidrógeno verde —por un importe de 6 millones de euros—, el cual se destinará a la construcción de la primera hidrogenera de carácter público en España, la cual será operada por Iberdrola para suministrar hidrógeno renovable a la flota de Transports Metropolitans de Barcelona (TMB).

* Neoenergia, S. A. está participada indirectamente en un 83,8% por Iberdrola, S. A.

Financiación verde

Iberdrola, referente en financiación sostenible.

Toda la información sobre

Bonos verdes

¿Cómo funcionan los bonos verdes?

Un bono es una forma de título de deuda que emite una empresa o administración pública para financiarse. Este título de deuda se erige como un contrato legal por dinero adeudado que se puede comprar y vender entre distintas partes.

El inversor de un bono verde se convierte en acreedor de la entidad emisora, y ésta le tendrá que devolver el dinero prestado de ese bono —en el tiempo estimado— más unos intereses fijados previamente (normalmente), conocidos como cupón. Por tanto, es un instrumento de renta fija.

Los fondos obtenidos se destinarán exclusivamente a financiar —o refinanciar— proyectos sostenibles y respetuosos con el medio ambiente e iniciativas relacionadas con el cambio climático. Por ejemplo, se podría usar para la compra de una flota de vehículos eléctricos, para la compra de aerogeneradores, etc.

¿Cuáles son los requisitos para la emisión de un bono verde?

Este tipo de bonos pueden ser emitidos por instituciones supranacionales, entidades públicas (municipios, estados o federaciones) y empresas privadas. Para su emisión las entidades emisoras han de difundir información financiera a los mecanismos de control, organismos de calificación e inversionistas. Asimismo, los emisores designan a bancos de inversión como "suscriptores" (se aprovecharán de sus conocimientos técnicos del mercado de bonos; de las reglas gubernamentales y de cualquier otro factor relacionado.

¿Qué precio tiene un bono verde?

El precio de los bonos verdes es muy parecido al de los bonos comunes, estando sujeto a las condiciones del mercado en el momento de su emisión. Suele ocurrir que los inversionistas no dejan de percibir beneficios ni pagan dinero extra por el cariz ecológico de estas financiaciones. Sin embargo, es cierto que inversionistas en bonos verdes han realizado ventas a precios mayores debido a que los bonos verdes no son tan comunes. Sin embargo, se ha disparado la demanda y cada vez más los inversionistas tradicionales optan por ellos.

¿Qué son los Green Bond Principles?

Los Principios de los Bonos Verdes, o Green Bond Principles, tratan de aportar claridad a la definición y los procesos asociados a los bonos verdes, debido a su rápido crecimiento en el mercado. A principios de lo 2014 un grupo de bancos comenzó a elaborar estos principios que se han ido cumplimentando y mejorando a lo largo del tiempo. Estos Principios promueven la integridad del mercado de Bonos Verdes a través de directrices que recomiendan transparencia, publicidad y reporte de informes.

Tienen su foco puesto en el uso de los fondos y su objetivo principal es apoyar a los emisores en la transición de su modelo de negocio hacia una mayor sostenibilidad ambiental. Los Green Bond Principles tienen cuatro componentes principales:

-

Uso de los Fondos: entre los proyectos más comúnmente respaldados se encuentran: energía renovable; eficiencia energética; gestión sostenible de residuos; uso sostenible de la tierra; conservación de la biodiversidad; transporte limpio; ordenación sostenible de las aguas; adaptación al cambio climático; productos adaptados a la economía circular y/ ecológica; y edificios ecológicos.

-

Proceso de Evaluación y Selección de Proyectos: el emisor del bono ha de comunicar a los inversores los objetivos de sostenibilidad ambiental; el proceso mediante el emisor determina cómo los proyectos encajan en las categorías antes enunciadas; y los criterios de elegibilidad relacionados (cómo se gestionarán los posibles riesgos ambientales y sociales).

-

Gestión de los Fondos: el dinero asociado al bono verde debería abonarse a una subcuenta. Se exige un alto nivel de transparencia y se recomienda el uso de un auditor externo.

-

Publicación de Informes: ha de existir información actualizada fácilmente disponible sobre el uso de los fondos.

¿Qué es el bono verde y el bono azul?

Los bonos verdes son un tipo de deuda clasificada como Inversión Socialmente Responsable. Al emitir este tipo de bono, una empresa —privada o pública— recibe unos fondos que ha de usar exclusivamente para financiar o refinanciar (en parte o en su totalidad) proyectos con un impacto positivo sobre el medio ambiente. Sin embargo, existe otro tipo de bono más específico: el bono azul. Este bono (más joven, su primera emisión data de 2016) está diseñado para financiar exclusivamente proyectos relacionados con la preservación y protección de los ecosistemas marinos (ODS 14).